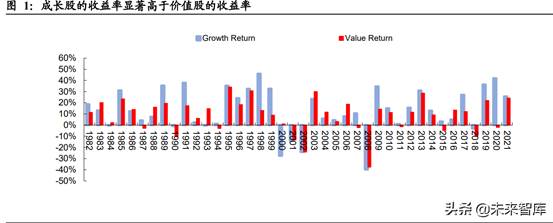

从整体上看,美股中的成长股比价值股有着更高的胜率。我们复盘了最早有历史数据的 1982 年至 2020 年美股的成长股和价值股每年的收益率的情况。我们选用 MSCI United States Growth Index(MXUS000G)作为成长股的追踪,选用 MSCI United States Value Index (MXUS000V)作为价值股的追踪。我们统计了每个 Index 每年的收益率, 不难发现,有 27 年(总共 40 年)Growth Index 的收益都高于 Value Index,隐含胜 率 67.5%。

成长股的收益上限高于价值股,而价值股在股灾面前并没有显示出与其上升弹性相匹配的抗性。在诸如

1989/1991/1998/1999/2009/2017/2019/2020 等年份,我们看到成长股的收益远高于价值股的收益。尽管这里面部分年份市场极为狂热,但是我们并 没有在其他任何年份看到市场对于价值股有着类似疯狂的情绪。从灾年看,除了 2000 年互联网泡沫破灭导致成长股严重跑输价值股,其他年份,包括互联网泡沫破灭的 2001/2002 年,以及金融海啸的 2008 年,还有新冠危机的 2020 年,成长股的 回撤并没有大幅度的高于价值股的回撤。我们还注意到,当美联储和政府采用了刺激性计划之后,成长股的收益远高于价值股(2020 年),甚至到了 2021 年成长股的 收益也跑赢了价值股。

从估值溢价看,美股也给成长股更高的估值水平。我们统计了 MSCI United States Growth Index 和 MSCI United States Value Index 的 Enterprise Value / Sales 估值水平, 并且将两者相除计算 Premium。不难发现,从 1995 年至今,除了 2004-2008 年, Growth Index 的 EV/S 估值水平均高于 Value Index,近年来更是到了历史最高的程 度。因此,我们可以说,美股是一个偏爱成长股的市场。(报告来源:未来智库)

信息技术板块拥有者极高的成长性。如果以 S&P500 子行业指数作为分析对象,以 EBIT 作为分析指标(排除收入确认的影响,考虑折旧等因素,剔除税率变动),以 1996 年为基数,那么我们可以发现,25 年来,S&P500 Info Tech Index 的 EBIT 增幅 高达 525%,排名第一。排名第二的是 S&P500 Healthcare Index 增幅高达 443%。 S&P500 整体 EBIT 增幅 204%。排名最后一名的是 S&P 500 Energy Index,EBIT 增 幅-32%。

从收益率看,信息技术版块更是名列前茅。信息技术版块的高成长性十分吸引投资者。我们统计了过往 25 年的 S&P500 子行业的累计收益率情况。不难发现,S&P500Info Tech Index 大幅度跑赢 S&P500 指数,收益率对比为 1328% vs. 654%。排名第 二位的 S&P 500 Cons Discret Index 是因为里面有 Amazon 的缘故。

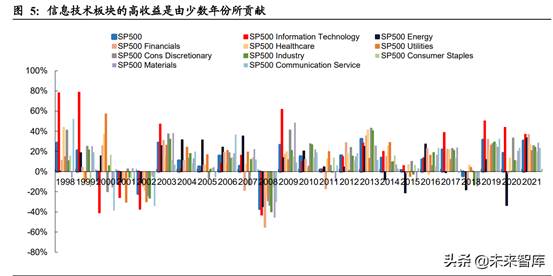

但需要注意的是,信息技术板块的高收益是由少数年份所贡献。我们统计了 SP500 子版块 1998 年至今每年的收益率的情况。SP500 Cons Discretionary 有 16 次跑赢 SP500 指数,SP500 Information Technology / SP500 Financials 有 14 次跑赢 SP500 指 数。但收益的标准差方面,SP500 为 0.169,SP500 Cons Discretionary 为 0.208,SP500 Info Tech 为 0.329,SP 500 Financials 为 0.208。这说明信息技术板块的高收益是由 少数年份所贡献,这也可以从中直观的读出。(报告来源:未来智库)

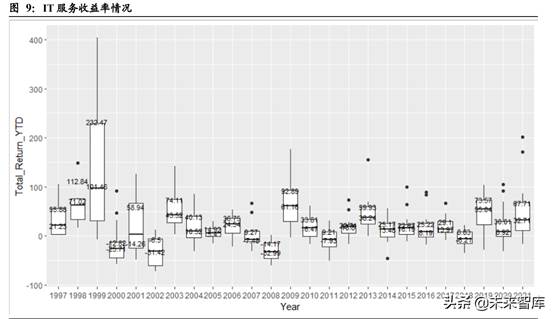

大多数年份,软件及 IT 服务都实现了正收益。我们发现,每年板块中都存在极端 收益股票的情况,导致去除了极端数值的箱线图和考虑全样本的计算值有较大差异。 特别是在例如 1999 年互联网狂热的时候。总的来看,大多数的年份,软件及 IT 服 务都实现了 10%以上的正收益,较为可观,第三四分位值甚至在 20%之上,显示出 良好的投资回报。

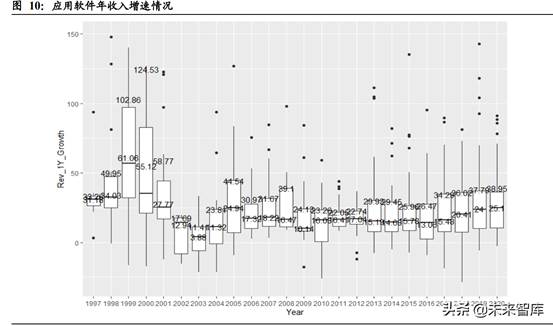

应用软件的收益率弹性更高。我们进一步基于 BICS Industry Group Level4 对软件及 IT 服务进行细分,并获取了分类=应用软件的相关数据。显然的,在大多数年份, 应用软件的收益率比软件及 IT 服务要高,特别是在市场情绪较高的时候,其无论是 中位数还是第三四分位数都比 IT 服务板块都明显的高。当然,回撤的时候,其也比 IT 服务板块要猛烈。这说明应用软件有着更高的弹性。2021 年来看,诸多应用软件 公司出现了较大的回调,如若美联储加息预期稳定,将会是部分优质公司较为良好 的介入机会。

基础软件的收益率弹性近年来逐渐降低。在 1990-2000 年代,基础软件比应用软件 有着更大的弹性。但当到了 2010 年代之后,基础软件的收益率弹性开始逐渐降低。 我们认为,这与技术演进是一致的。随着云计算技术的发展,基础软件逐渐远离最 终付款群体,并且对于一部分底层基础软件来说,需要极为专业的知识来进行判断, 进而导致投资者的偏好产生了变化。

IT 服务收益率上限较低,也没有体现出较强抗性,但是其是反弹的排头兵。与应用 软件 / 基础软件 相比,IT 服务的收益率上限较低。耐人寻味的是,在灾难面前, IT 服务的回撤也没有大幅度小于 Softwares,这或许是高人力杠杆导致的经营惯性 造成的。但是,在诸如 2001 / 2009 / 2021 等重大冲击之后的年份,其显示了较高的 收益率,也就是说其是反弹的排头兵。我们认为,数字化转型的过程中离不开 IT 服 务公司参与,2020 年疫情导致诸多需求被压制,并在 2021 年开始迅速释放,因此 2022 年 IT 服务公司的业绩也有望高增。

美股的软件和 IT 服务对应着国内的计算机版块。软件和 IT 服务都是信息技术板块 重要的组成部分。为了更好地进行研究,我们回溯到 1997 年(包含互联网泡沫及其 破灭、次贷危机、新冠病毒冲击等主要事件),提取了每年美股主要市场(包括 NYSE、 Nasdaq)年末市值>=20 亿美元且 BICS(Bloomberg Industry Classification System, 彭博分类系统)的 Industry Group=Software & Technology Services(包括应用软件 / 基础软件 / IT 服务 / Information Services / Data & Transaction Processors)的所有股 票的情况。以下是我们详细的分析。

考虑到适用性,我们着重分析美股软件和服务的三大子行业:应用软件,应用软件, 指的是面向最终用户的软件,例如 SAP 的 ERP,Adobe 的 Photoshop 等;基础软件, 基础软件,指的是诸如操作系统、数据库、中间件等软件,例如 Snowflake、MongoDB 的数据库等,需要注意的是,尽管有着大量的应用软件业务,但是 Microsoft 和 Oracle 都被分在了此类;IT 服务,IT 服务,指的是提供 IT 服务的供应商,例如 Accenture 等。

由于美股存在日历年度与财务年度不一致的情况,为了方便比较,我们对所有的财务指标进行了强制日历年度校准。由于算法问题,这可能会造成指标失真,因此特别提醒投资者注意。为了展示更多的信息,我们采用箱线图进行展示,并使用了其自带的去除异常值功能,叠加的数字是中位数和第三四分位(75%)。

4.1. 三大子行业收入增速差距明显

应用软件长期中位数收入增速约 15%~20%。我们发现应用软件在互联网泡沫时期 有着 60%+的超高的收入增速,但随着泡沫的破灭,收入增速中位数快速收窄到 4%。 近年来收入增速逐年提高,2020 年中位数 25%,第三四分位 29%。

基础软件中位数收入增速摆动较大,在 10%~20%范围。我们发现基础软件在互联 网泡沫时期有着 70%+的超高的收入增速,但随着泡沫的破灭,收入增速中位数快 速收窄到 3%。近年来收入增速摆动较大,2020 年中位数 21%,第三四分位 50%, 我们还注意到到相比于应用软件,基础软件框图较长,说明出现了较多的头部高增 速公司。

IT 服务的增速显著低于 Software,长期看在 10%左右。与 Software 类似,IT 服务 在互联网泡沫时期有着超高的收入增速,但随着泡沫的破灭,收入增速中位数快速 收窄到 2%。2020 年中位数 12%,第三四分位 16%。与上面几个进行对比,IT 服 务的框图是最窄的一个,极端值线也是最短的,表明 IT 服务不太可能出现爆发式增 长,或者做出远超越与行业平均的业绩。

4.2. 三大子行业毛利率显著不同

应用软件毛利率中位数在 70%左右。我们发现应用软件毛利率中位数长期在 70%的 水平,第三四分位在 80%水平。这可能与公司收入中不全是软件收入有关。近年来 毛利率的中位数不断提高,但是毛利率的第三四分位数在不断下降,这与云转型有 关。2020 年毛利率的中位数在 71%,第三四分位在 77%。

基础软件毛利率中位数在 75%左右。我们发现基础软件毛利率中位数长期高于应用 软件。这可能与公司收入中软件收入的纯净度有关。近年来基础软件毛利率的中位 数不断提高,但是毛利率的第三四分位数在不断下降,这可能与云转型有关。2020 年毛利率的中位数在 75%,第三四分位在 82%。

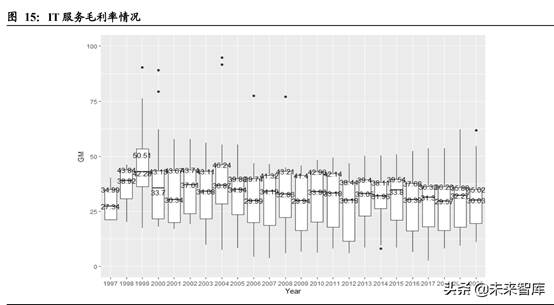

IT 服务的毛利显著低于 Software,长期看在 30%左右。IT 服务公司的毛利率显著 低于 Software,这与其商业模式相关。其毛利率中位数波动范围不大,较为稳定。 值得注意的是,其第一四分位与中位数的差显著大于中位数与第三四分位的差,显 示出 IT 服务有较多公司存在低毛利的情况,这可能是人力外包公司导致的。2020 年 IT 服务毛利率中位数 30%,第三四分位 35%,显示出 IT 服务毛利率上升压力较大。

4.3. 近年来美股软件股的运营利润率出现了下行

美股公司的运营利润率(Operating Profit Margin)约等于毛利率减去三费及研发费 用率,是公司利润表一个重要的观察指标。

应用软件 OPM 中位数长期在 10%~15%水平,对宏观有抗性,但近年来逐渐下行。 我们发现,即使在金融危机时期,应用软件 OPM 也显现出了良好的抗性,例如在 2008 年的金融海啸,其 OPM 分布并没有出现大幅的恶化,这显示出了软件公司良 好的商业模式。近年来 OPM 分布的下降可能与大量的非盈利的公司上市有关。

基础软件 OPM 比应用软件高,对宏观也有抗性,但近年来也出现了下滑情况。我 们发现基础软件 OPM 长期高于应用软件 Low Single Digit,这可能是毛利率传导的 结果。其在 2008 年金融海啸中也表现出了较强的抗性,主要还是因为软件的商业模 式。近年来其 OPM 同样出现了下降,我们认为与应用软件类似,主要是因为大量 未盈利的公司上市所导致。

IT 服务的 OPM 低于 Software,长期看在 10%左右。IT 服务公司尽管毛利率显著 低于 Software,但到了 OPM 这一层其并不低于 Software 很多。长期看,IT 服务的 OPM 比较稳定,但在 2020 年由于新冠疫情的确出现了一定程度的下滑。

4.4. 三大子行业 FCF Margin 区别明显

FCF Margin 在本文中定义为 FCF / Revenue。DCF 是标准估值手法,而 FCF 则是 DCF 的基础。因此我们认为有意义对 FCF Margin 进行分析。

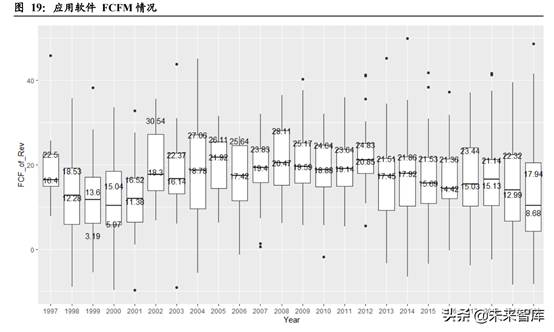

应用软件 FCFM 中位数长期在~20%水平,对宏观有抗性,但近年来逐渐下行。与 OPM 类似,我们发现,即使在金融危机时期,应用软件 OPM 也显现出了良好的抗 性。近年来 FCFM 的下降和区间值的拉大可能与大量的非盈利的公司上市有关。 2020 年 FCFM 中位数~11%。

基础软件 FCFM 比应用软件高,对宏观有弱抗性,但近年来也出现了下滑情况。 我们发现基础软件 FCFM 长期高于应用软件,这可能是毛利率传导的结果。近年来 其 FCFM 同样出现了下降,我们认为与应用软件类似,主要是因为大量未盈利的公 司上市所导致。2020 年 FCFM 中位数~12%。

IT 服务的 FCFM 显著低于 Software,长期看在 10%左右。由于 Software 的商业模 式,尽管 IT 服务 OPM 这一层其并不低于 Software 很多,但 FCFM 这一层则有着 较大的差距,我们认为这可能是 IT 服务对 Working Capital 的强需求所导致的。2020 年 FCFM 中位数~9%。

计算机行业的估值是我们经常被问到的一个问题。在本文中,我们依旧分应用软件 / 基础软件 / IT Serivces 三类对美股的估值进行回溯。需要注意的是,彭博存在部 分数据(如 1997 / 1998 / 1999 / 2004 年)缺失的情况,且部分公司不被主流机构覆 盖,导致无法取得前向预测值(BF12 Sales 等)。我们主要采用三个指标,一个是当 前企业价值/前向 12 个月预测收入(EV/BF12 Sales),一个是 A 股最常用 PE(TTM), 还有一个是考量成长性的前向 12 个月 PEG(G 为彭博选取的长期增速,一般为 3~5 年的 CAGR)。

5.1. 当前企业价值/前向 12 个月预测收入(EV/BF12 Sales)差异较大

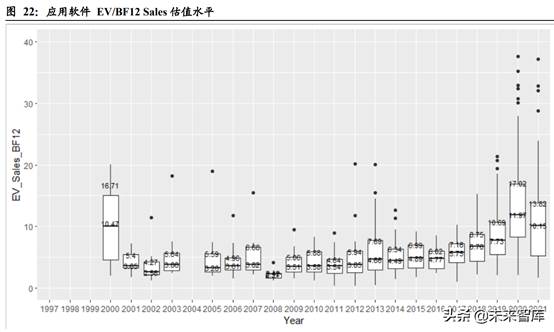

应用软件的 EV/ BF12 Sales 逐年走高,并在新冠危机当年达到顶峰。2008 年的次贷 危机严重冲击了应用软件的估值水平,特别是高估值的股票,第三四分位值迅速收 缩。之后,应用软件展开了一波波澜壮阔的估值扩张行情,在 2017~2020 扩张尤其 猛烈,我们认为这与大量的云计算公司上市有关。随着美联储的宽松政策,应用软 件在 2020 年诞生了大量的极端估值案例。2021 年应用软件估值有所收缩,特别是 年末收缩较大。2021 年底应用软件 EV/BF12 Sales 估值中位数 11x,第三四分位 14x。

基础软件估值历史上与应用软件接近,但是近年来逐渐落后。在 2000-2016 年代, 基础软件的估值与应用软件接近,但是 2017 年及以后,从中位数看其估值被迅速甩 开。2020/2021 两者的估值的中位数分别为 11.97x / 8.01x vs 10.15x/8.9x,差距较为 明显。2020 年基础软件高第三四分位主要是受到 Snowflake、Cloudflare 等的拉动。

IT 服务的 EV/BF12 Sales 估值水平无法与 Software 相比,也没有出现大幅度扩张的情况。我们发现,IT 服务的估值水平的中位数在 1.5~2x EV/BF12 Sales 波动,没 有像 Software 那样在近年来出现大幅度的估值扩张。但 2021 年整体的估值迅猛上 升,一方面从需求端来看的确较好,另外一方面也有资金从高估值赛道转向低估值 赛道的原因。

5.2. PE(TTM)波动十分剧烈

应用软件的 PE(TTM)的不低,并在近年来出现了较为显著的估值扩张。与大多数人 的感觉不同,美股应用软件的中位数常年超过 30x 的水位线,而第三四分位近年来 则超过 60x 的水位线,并且还处在上升的趋势中。值得注意的是,2022 年来板块内 部的估值差也在不断拉大(对应更长的箱体)。2021 年底估值中位数在 65x 左右。

基础软件的 PE(TTM)比应用软件要低,近年来也有所扩张。在 2003~2007 年,基 础软件 PE(TTM)估值是低于应用软件的,但到了 2010~2013 年,其估值出现了 反超。可到了最近几年,其估值又低于应用软件。我们认为其主要原因是应用软件 大量未盈利的公司上市,导致 PE(TTM)失真。

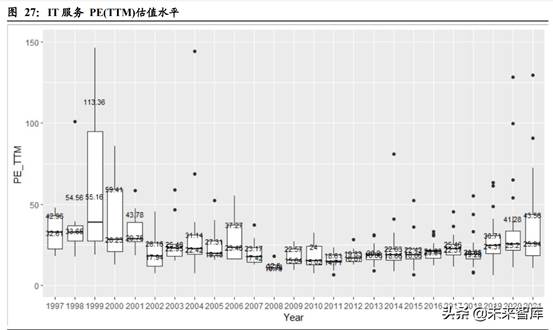

IT 服务的 PE(TTM)较低且较为稳定,近年来出现了显著的估值提升。从历史水平 看,IT 服务的 PE(TTM)较为稳定,其中位数常年处在 15x~25x 的范围内。2002- 2007 年其第三四分位数有着较好的表现,但到了 2011-2017 年其第三四分位也遭到 了压制,近年来随着 Digital Transformation 等概念又有了回弹。2021 年底其中位数 估值在 26x 左右。

5.3. 前向 12 个月 PEG 均大于 1

正如本报告的第一段所描述的,成长性十分重要, 因此需要将 G 考虑到估值水平中。经典的理论是说当 PEG<1 中,该股票属于估值 较低的状态。

应用软件的 BF12 PEG 长期大于 1,且近年来逐步走高。应用软件的 BF12 PEG 的中位数、第一四分位数都长期大于 1,且近年来逐步走高。这反映了股 价的上涨中估值扩张的确贡献不小。2021 年底其 BF12 PEG 中位数在 2.3x,第一四 分位在 1.7x。

基础软件的 BF12 PEG 同样长期大于 1,但近年来扩张不明显。与应用软件类似, 基础软件的 PEG 同样长期大于 1。一般说来,前者的 PEG 略高于后者。但是,近年 来,前者的 PEG 出现了较大程度的扩张,而后者的 PEG 扩张情况不大。2021 年底 其 PEG 中位数在 2.2x,第一四分位在 1.7x。

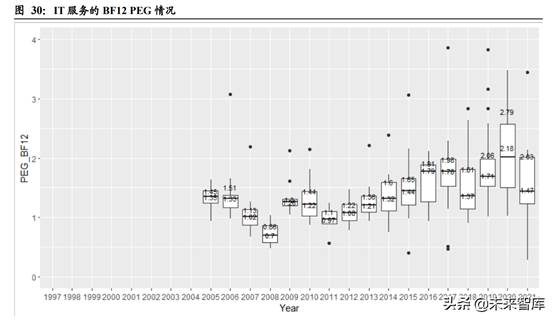

IT 服务的 BF12 PEG 低于 Softwares,但是长期>1,且在逐步上升中。尽管 IT 服务 爆发力不强,但是市场还是给与了其>1 的 BF12 PEG 水平。并且,其 PEG 从 2011 年起,就在上升通道中。2021 年底板块 BF12 PEG 中位数在 1.5x,第一四分位在 1.3x。今年 PEG 的跳水可能与去年低基数导致今年高 G 有关。

总结:Software 高估值的时候已经过去,未来将出现估值的收缩,从估值+业绩驱动变为主要是业绩驱动。应用软件有着最高的估值水平,之后则是基础软件,而 IT 服务今年良好的表现符合大灾之后估值扩张的历史经验,但是需要关注其持续性。未来几年看,可能软件及服务板块的估值表现类似 2011-2014 年。

我们还将以上股票进一步的按照 A 股投资者所熟悉的子行业进行了细分。我们对每 个子版块都进行了四分位统计分析,并标注出了中位数的估值情况。需要注意的是, 1)部分公司很难进行归类,例如 Oracle 其有 ERP 业务也有数据库业务;2)由于大部 分公司的运营情况在国外,因此这个分类较为主观,依赖分析师个人的判断;3)部 分子版块所涵盖的公司很少,因此会在四分位图上表示为一根横线。我们发现,估 值较高的子版块是 APM Software、Creative Software、Database Software、Development Software,估值较低的子版块是 Data Center Software、IaaS。

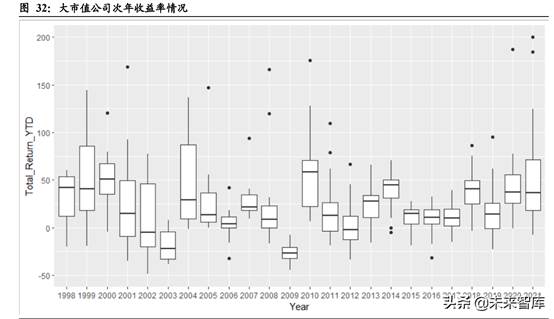

我们还对美股是否偏好大市值公司进行了研究。我们将 T 年所有的软件及服务公司 按照市值进行排列,提取前 20%市值的公司作为大市值公司,提取市值前 80%~前 60%作为小市值公司,并统计这些公司 T+1 的收益率情况。我们并没有发现美股对 于大市值公司的持续性偏好。

我们还对研发支出占比是否能够预示公司未来发展状况进行了研究。我们选取了美 股的软件公司,按照其 2015 年的研发投入进行排序,取 Top 25%作为高研发支出 组,取 Bottom 25%作为低研发支出组,然后比对其未来 5 年的收入 CAGR / 市值CAGR 的情况。我们发现,无论是从收入 CAGR 还是市值 CAGR,高研发支出组 都显著跑赢了低研发支出组,说明研发支出占比是软件公司的一个重要的前瞻指标。

对大多数的投资者而言,对美股的研究最终还要落到对 A 股的映射上来。我们采用 上述的 EV/Sales BF12、PE(TTM)、BF12 PEG 指标,对我国申万计算机分类的股票 进行研究。如若其低于第一四分位,则标绿。我们发现,随着去 年的调整,不少股票的估值进入了合适区间。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

京公网安备 11010802036102号北京金支点技术服务有限公司保留所有权利 | Copyright © 2005-2026 Beijing Golden Point Outsourcing Service Co., Ltd. All Rights Reserved.

京公网安备 11010802036102号北京金支点技术服务有限公司保留所有权利 | Copyright © 2005-2026 Beijing Golden Point Outsourcing Service Co., Ltd. All Rights Reserved.